<blockquote rel="sirdavegd"><blockquote rel="ozymandias">na ja, de a mai bankközi kamatswap jegyzés nem úgy alakult, ahogy várták... 65 milliárd helyett 15 ment el. Többet kell kínálni.

Arról nem is beszélve, ha most mindenkit beterelnek a házépítésbe, akkor ki a fene fogja venni az állampapírokat... Sérülékenyek vagyunk, a forintot könnyű megtalálni, és az MNB 25 milliárd €-on csücsül, amiből bőven fog interveniálni, ha muszáj.

- Azért az a CSOK annyira nem nagy pénz, hogy tömegek adják el miatta az állampapírjaikat és álljanak bele ingatlanba. Főleg úgy, hogy csak most másztunk ki a deviza alapú hitelezés pöcegödréből.

- MNB eddig sem vergődött intervencióval, jelenlegi környezetben nincs az a pénz, amiből stabilizálni lehetne a forintot, ha a kínaiak belerottyantanak a ventilátorba (és igencsak zajong a gyomruk). Az a 25 milliárd euró arra elég, hogy a belföldi bankszektor devizás likviditásigényét kiszolgálja, ha a sors úgy hozná. De, tekintve, hogy a hitel-betét arány mára szépen bement 100% alá, nem érzékelek akkora kockázatokat ezen a téren. MNB-nek amúgy sincs árfolyamcélja, a forint szabadon lebeg, amíg a nyersanyagok ára a padlón van, addig különösebb inflációs nyomás sem származik egy sokkszerű gyengülésből. A fundamentumaink meg nem rosszabbak mint a szomszédságé, hogy egy pár hónapnál tovább ugráljon a piac a nyakunkon.

</blockquote>

ezzel most vitatkoznom kell... A pénzügyminiszter többször említette, 325-ös EURHUF kurzust szeretne. Eddig szerintem el is engedik az árfolyamot. A gond majd akkor lesz, hogyha a kívánt cél bőven el lesz érve. Most még csak mozog a bili. Lehet kiborul, lehet nem, de már 316 környékén egyensúlyozik. Egy komolyabb gixer ezt simán meglökheti 350-ig is akár... (bár ne így legyen)

- Nem kellett interveniálni, persze, nulla közeli alapkamatnál mindent vesznek a világban, ami kicsit több, mint 0 (lásd magyar állampapír). Ez a hosszú ideg tartó "easy money" állapot nemsokára megszűnik, vagy már meg is szűnt. Nem volt mi miatt közbelépni. A gyenge forint segítette az exportot. Az külker többlet brutális.

- Itt nem az infláció veszélye fog mindent bekenni szarral, hanem a globális helyzet és a hírek. Elég csak annyi, hogy a tisztelt Draghi úr valamit nem úgy mond, ahogy kellene...

- Nem Mo. lesz direktben kipécézve, hanem a komplett feltörekvő piac. Egy elhúzódó katonai szembenállás, migráncs válság + SHFT állapot, aztán a CDS felár elindul. Ahogy elnézem, keményen risk off módba váltottak a piacon. </blockquote>

- A lakossági devizahiteleket kitakarították.

- A vállalati devizahitelek egy részét átforgatták NHP-ba, más részét piaci alapon forintosították, mert a forint kamatot is alacsonyra nyomták.

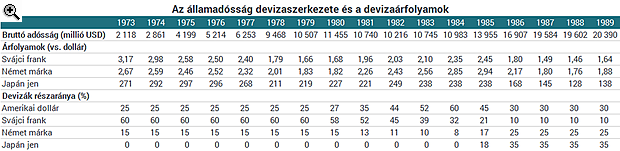

- Az államadósság deviza arányát érdemben csökkentették.

- Az forint állampapírokból külföldiek kezében lévő állományt számottevően csökkentették, elsősorban a lakossági állampapír vásárlások ösztönzésével. A lakossági állampapír állomány megtöbbszöröződött.

- A bankokat (eddig korlátozott eredménnyel) a forint állampapír piac felé tereli az MNB.

- A bankrendszer külföldi forrásait jelentősen csökkentették.

- A bankrendszer hitel/betét mutatója számottevően esett és 100 % alatt van.

- Közben a folyó fizetési mérlegünk durván pozitív 2009 óta. Döntögeti a rekordokat.

- Az állam eladósodottsága - ha nem is túl nagy mértékben, de - csökkent. A vállalatok GDP arányos eladósodottsága már nagyobb mértékben csökkent. A lakosság GDP arányos eladósodottsága pedig kifejezetten sokat esett.

- Az államháztartási hiány alacsony.

- Közben a nagy forintosítás ellenére maradt a magas devizatartalék. Nem 25 milliárd EUR, hanem 33.

- A bankrendszer is óriási likviditási tartalékon ücsörög.

- Az inflációt mesterségesen is leszorították (pl: rezsicsöki, ÁFA csökkentés), miközben a nyersanyag árak csökkenése eleve lenyomta.

Fentieket pont azért csinálták és pont azt teszi lehetővé, hogy az MNB-nek és az államnak ne kelljen kapkodnia. Drasztikusan csökkent a sérülékenységünk az elszabaduló forint árfolyammal szemben. Csökkent a külföldi forrásokra való ráutaltságunk úgy az állampapír piacon, mint a bankszektor forrásai terén. Az alacsonyra szorított inflációban, mélybe lökött kamatszintben, alacsony költségvetési hiányban bőven van tartalék.

Az MNB jelentős a mozgástere. Nincs rákényszerítve intervencióra. Ha globális válság jön, akkor nincs is értelme, mert a devizapiacon akkora pénzek forognak, hogy az MNB nehezen és csak minimális ideig tud ellenállni. Játszhat az árfolyam elengedésével anélkül, hogy akár a lakosság, akár a vállalatok, akár az állam nyakára tenné a kést a devizahiteleken keresztül. Játszhat a kamat emelésével anélkül, hogy az adóssághegyeken keresztül megölné az adósokat. De tarthatja alacsonyan is, hogy a bankokat az állampapírokba terelje. Az ÁKK nagyobb mértékben játszhat a kamatszinttel, mint korábban. Akár szándékosan engedheti kivonulni a külföldieket a forint állampapír piacról (most azt teszi, sőt szorítja ki őket), amíg a lakossági és banki kereslet többlet ezt lehetővé teszi.

Természetesen ez nem azt jelenti, hogy egy válság ne lenne kellemetlen. A GDP visszaesik, a forint gyengül, a kamatok emelkednek. Azonban ezt ma sokkal jobban bírjuk, mint korábban és jobban, mint mások. Ma már messze nem Magyarország a legjobb célpont egy spekulációs támadáshoz.

Közben pedig pedig amíg még tart az olcsó pénz időszaka, addig maximálisan kihasználjuk a kamat csökkentési mozgásteret.

Kuszaszem, Varga, Barcza és pénzügyi-monetáris vezetés elég jól nyomja, még akkor is, ha divat őket fikázni.